Onze pensioenfondsen kunnen verder zonder uw pensioenpremie!

Het publieke debat over de Nederlandse pensioenpolitiek is mistig. Mijns inziens komt dat grotendeels, omdat men ervan uitgaat dat een pensioenfonds ongeveer identiek is aan een particuliere pensioenverzekeraar en dat dus dezelfde toezichtcriteria die gelden voor een commerciële verzekeraar moeten worden toegepast op een pensioenfonds. Naar mijn inzicht is dat onjuist.

Er is natuurlijk een oppervlakkige gelijkenis tussen beide. Beide instituties verkopen het zelfde soort van product: een pensioen. Er zijn ook saillante verschillen. Deelneming aan een pensioenfonds is verplicht voor de aangesloten werknemers en bedrijven. Dat impliceert dat de fondsen geen concurrentie hebben. Deelnemers kunnen niet weglopen. In de tweede plaats zijn het non-profit instellingen. In tegenstelling tot commerciële verzekeraars.

Er zijn nog meer verschillen. De verplichte pensioenfondsen hebben grote vermogens vergeleken met het uitkeringsvolume. Zelfs wanneer er geen premies en rendementen meer binnenkomen, kan een gemiddeld pensioenfonds nog 49 jaar de pensioenen uitbetalen. Bij private verzekeraars is die verhouding veel lager.

Hierbij zij aangetekend dat de statistieken van de verzekeraars slechts beperkt vergelijkbaar zijn met die van pensioenfondsen, omdat het pensioenbedrijf samen met kapitaalverzekeringen en een aantal andere producten is gegroepeerd in de DNB-statistieken.

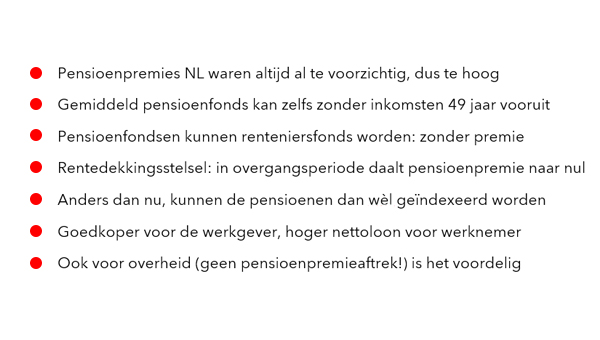

Zelfs zonder premie kunnen de fondsen voort!

De totale pensioenuitkeringen in 2020 door de verplichte pensioenfondsen bedroegen ca. 34 miljard. Het totale fondsvermogen bedroeg ultimo 2020 ca. 1680 miljard. De fondsen hadden sinds 2008 een gemiddeld rendement van ca. 6,5%. Het totale rendement bedroeg dus ultimo 2020 ca. 109 miljard. Na aftrek van de uitkering is er nog een vermogens-accres van ca. 75 miljard op jaarbasis.

Tel daarbij de premie-inkomsten op van 44 miljard in 2020 en het vermogensaccres wordt 119 miljard. De simpele conclusie is dat er zelfs wanneer er geen pensioenpremie betaald zou worden het fonds moeiteloos de pensioenuitkeringen zou kunnen doen vanuit het rendement zonder in te teren op het vermogen.

Zelfs bij een geïndexeerde uitkering met een inflatie van ca. 2% zou er nog geen spatje pijn zijn.

Bij de verplichte fondsen zijn de cijfers riant en kunnen elk jaar grote toevoegingen aan de reserve plaats vinden, bij de commerciële verzekeraars is het helemaal geen botertje-tot-de-boom vanwege de winstuitkeringen en de premie-concurrentie.

Deze observaties leiden tot de vraag of het redelijk is om beide systemen aan hetzelfde type van toezichtcriterium te onderwerpen. Bovendien hebben pensioenfondsen slechts een inspanningsverplichting en verzekeraars een resultaatverplichting.

Een derde pensioensysteem: het rentedekkingsstelsel

Naast het kapitaaldekkingsstelsel en het omslagstelsel is er nog een derde, wat minder bekend stelsel om pensioenen te financieren. Dat is het rentedekkingsstelsel. Dat is goed vergelijkbaar met de situatie van de negentiende-eeuwse rentenier, zoals we die vinden bij Dickens of Couperus. De rentenier had een berg geld verdiend of geërfd en leefde van de rente zonder in te teren op zijn vermogen of zelfs elk jaar weer zijn vermogen verder te zien aangroeien.

Stel dat een groep deelnemers opeens een grote berg geld krijgt toegeschoven, die genoeg is om via rentedekking hun pensioen te laten uitkeren vanuit het rendement zonder dat daarvoor premie hoeft te worden betaald. Dan zou die groep natuurlijk rentedekking prefereren boven kapitaaldekking.

Een mooie gedachte kan werkelijkheid worden, want dat is precies de situatie waarin de meeste verplichte pensioenfondsen nu verkeren. Het zijn renteniersfondsen geworden. De vraag is gerechtvaardigd, hoe dat zo gekomen is, want bij de oprichting van deze fondsen in de eerste helft van de vorige eeuw kregen zij geen berg geld mee om te beginnen.

Dat komt omdat de premie van het begin af aan de hoge, dus voorzichtige, kant is gezet. In de pensioenpremie is een forse risicopremie opgenomen om de forse risico’s te pareren, wanneer die zich voordoen, bijvoorbeeld een kelderen van de beurs en dus van de waarde van de pensioenreserves. De kans dat zulke risico’s zich ook echt voordoen is klein.

Bovendien toont de praktijk, dat zulke fluctuaties in golfbewegingen optreden en dus uit-evenen in de tijd. Bij de commerciële verzekeraars is de risicopremie een voorname winstbron. De raison d’être van de pensioenverzekering is immers dat de risico’s van het individu worden overgenomen door de verzekeraar en daarvoor vraagt de verzekeraar een prijs.

Wanneer de buffer voor kwade kansen groot genoeg is geworden, worden de jaarlijkse winsten uitgekeerd aan de aandeelhouders. De berg wordt dan niet groter meer, maar blijft op niveau. Daarnaast wordt natuurlijk winst gemaakt op de beleggingen.

Bij de verplichte pensioenfondsen zonder winstoogmerk ligt dat anders. Zij keren hun winst niet uit. Wanneer de risico-opslag in de premie blijft, impliceert dat dus dat de berg steeds groter wordt. Tel daarbij op de vruchten van een goed beleggingsbeleid en zo is het gekomen dat de verplichte pensioenfondsen zulke grote vermogens hebben die nog elk jaar groeien.

In feite zijn de vermogens zo groot geworden dat de meeste pensioenfondsen zich kunnen gaan gedragen als renteniersfonds. Er hoeft helemaal geen premie meer betaald te worden, want de pensioenuitkeringen worden meer dan gedekt uit het binnen-vloeiende rendement.

Het transitiepad van hier naar daar

Het huidige pensioenstelsel bestaat dus in feite uit twee extremen. Enerzijds het commerciële kapitaaldekkingsstelsel en anderzijds het solidaire pensioenfondsstelsel. Wij zagen dat elk pensioenfonds zonder winstoogmerk en zonder aandeelhouders automatisch een steeds meer aangroeiende reserve zal krijgen, wanneer de populatie naar omvang en leeftijdsverdeling ongeveer gelijk blijft en de premies en pensioenuitkeringen ook ongeveer gelijk blijven. En op een bepaald ogenblik is de reserve dan zo groot geworden dat het fonds zich kan gaan gedragen als een renteniersfonds.

Het proces vanaf de oprichting van het fonds tot deze voldragen situatie duurt een aantal decennia. In feite is er sprake van een zeer geleidelijke overgang van de ene situatie naar de andere. De vraag is dan natuurlijk wat een fonds op dit pad van hier naar daar moet doen met de premies. Een tweede vraag, die juist nu actueel is, is de vraag wat dit impliceert voor de individuele ‘potjes’ die men nu zo graag wil opzetten.

Allereerst zij nogmaals gesteld, dat in een volledig rentedekkingsstelsel geen premie behoeft te worden geheven. Dit suggereert dat op het pad van hier naar daar de premie gedurende de overgangsperiode kan dalen naar nul. In de tweede plaats is het vermogen van het renteniersfonds te vergelijken met de ‘kip met gouden eieren ‘. Die moet je natuurlijk niet slachten maar rustig laten voortleven. De deelnemers zijn tijdelijke passanten, die na hun pensionering een pensioenuitkering krijgen uit het fonds, waarvoor ze geen premie hebben betaald.

Het is duidelijk dat, zo er al virtuele eigendomsrechten waren van de deelnemers in het oude systeem, die rechten verdampen naarmate de overgang van kapitaaldekking naar rentedekking verder vordert. In een dergelijk rentedekkingssysteem waar geen premie wordt betaald, zijn er geen individuele eigendomsrechten te definiëren en passen dus ook geen individuele potjes.

Wanneer kunnen we stellen dat een systeem als rentedekkingsstelsel kan functioneren? Wanneer we kijken naar het Nederlandse pensioenstelsel als één geheel en we aannemen dat het gemiddelde reële (dus voor inflatie gecorrigeerde) rendement voorzichtig geschat ca. 2% bedraagt en de jaarlijkse inflatie-gecorrigeerde uitkeringen in euro’s van nu 32 miljard zijn, dan zou zo’n fonds 32/0,02 = 1600 miljard groot moeten zijn. En dat is precies de omvang van alle pensioenfondsen in Nederland bij elkaar.

Natuurlijk zal de waarde van dat fonds over de jaren fluctueren en dat geldt ook voor de rendementen. Maar een fonds dat 49 jaar lang de uitkeringen kan betalen met nul premie en nul rendement voordat het echt leeg is, hoeft zich naar alle waarschijnlijkheid geen zorg te maken over een mogelijk faillissement. En mocht de nood aan de man komen, dan kan ook tijdelijk weer een premieplicht worden ingevoerd.

Wat impliceert dit voor het Nederlandse pensioen systeem?

In Noorwegen zijn grote fondsen gecreëerd die gevoed worden uit de oliebaten en waar men allerlei goede dingen mee doet. Wij hadden een fonds voor de aardgasbaten maar dat is verjubeld. Wij hebben nu een mooie kans om zo’n nieuw fonds in het leven te roepen.

Het Nederlandse pensioenstelsel in zijn totaliteit heeft op dit moment zoveel gespaard dat men in staat is van nu als een rentedekkingssysteem door het leven te gaan.

Dat betekent:

-geen premie, geen individuele potjes, geen invaren, geen premiedekkingsstelsel, geen dekkingsgraad berekening, geen rekenrente, geen pensioenakkoord, geen premieregeling (DC),

-wel indexatie, wel handhaven van de uitkeringsregeling (DB), en wel toezicht door DNB of een andere autoriteit.

Op het moment betalen werkgever en werknemer samen de pensioenpremie. Verlaging of zelfs op nul stellen van de premie betekent een aanzienlijke vermindering van de loon- en administratiekosten voor de werkgever en een verhoging van het nettoloon voor de werknemer. Een win-win situatie dus.

De overheid belast nu het pensioeninkomen. De eventuele premie kan nog steeds worden afgetrokken voor de fiscus. In deze verandert niets, behalve dat er waarschijnlijk minder premie wordt afgetrokken en meer inkomen wordt belast. De operatie verloopt dus per saldo positief voor het overheidsbudget.

Het enige probleem ligt misschien bij diegenen die in het verleden premie hebben betaald en daardoor meegeholpen hebben aan het verzamelen van dit gigantische vermogen. Zij kunnen zich verongelijkt voelen, maar ik zie daar geen doorslaggevende reden in om het pad naar rentedekking niet in te slaan.

Slot

Ik begrijp heel wel dat vele lezers deze beschouwing met groeiende verbazing hebben gelezen. Kan dit waar zijn? Mijns inziens ligt hier een reële mogelijkheid om uit de huidige pensioenmalaise te komen en wacht deze beschouwing alleen op implementatie. Natuurlijk zullen er in de praktijk nog hobbels te nemen zijn, met name omdat deze analyse is gebaseerd op een gemiddeld fonds, terwijl in werkelijkheid sommige fondsen nog niet voldoen aan de renteniersstatus en dus ook nog niet deze gelukzalige status kunnen ingaan.

Maar moet dan de meerderheid van de fondsen die al wel over voldoende vermogen beschikken doorgaan met het kapitaaldekkingsstelsel, terwijl zij in feite een uitpuilende spaarpot hebben die hen overrijp maakt om te gaan rentenieren?

Dit denken mag gekwalificeerd worden als out-of-the-box- denken. Toch lijkt het verstandig dit ‘happy end‘ als mogelijke uitweg uit ons pensioendrama serieus te nemen. Het is in ieder geval een serieus alternatief voor het gedrocht dat wij met het Pensioenakkoord in het leven dreigen te roepen. Het is nog niet te laat.

Bernard M.S. van Praag is emeritus Universiteitshoogleraar Economie bij de Universiteit van Amsterdam. Zowel Van Praag als Wynia’s Week-columnist Eduard Bomhoff schrijven van tijd over het in menig opzicht opzienbarende beheer van de Nederlandse pensioenreserves, die verhoudingsgewijs tot de grootste ter wereld behoren. Steunt u dergelijke broodnodige berichtgeving door Wynia’s Week? Doneren kan via de bankrekening van Wynia’s Week NL94 INGB 0006 3945 08 of HIER. Hartelijk dank!